O agronegócio — no Brasil e no mundo — é marcado pela sazonalidade e por altos níveis de risco. Nesse contexto, a racionalidade financeira torna-se condição indispensável para a prosperidade e a resiliência do setor.

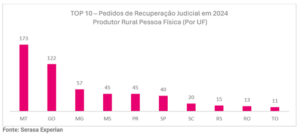

Nos últimos anos, um fenômeno tem chamado atenção no Brasil: o crescimento expressivo dos pedidos de recuperação judicial por produtores rurais pessoa física, com aumento de até 345% em 2024. Muitos recorrem à recuperação judicial (RJ) acreditando ser a solução mais viável, sem antes avaliar alternativas menos arriscadas e mais eficazes.

Recuperação judicial: ferramenta útil, mas de alto custo

Prevista na Lei nº 11.101, de 2005, e reformada pela Lei nº 14.112, de 2020, a RJ passou a abranger os produtores rurais, permitindo a reestruturação de dívidas sob supervisão judicial. Em casos específicos, pode ser um instrumento importante de preservação da atividade produtiva. Contudo, seu uso indiscriminado traz riscos significativos e consequências permanentes para a operação agrícola no curto e no médio prazos.

Os dados revelam a dimensão do problema: os principais bancos que operam crédito rural possuem mais de 210 clientes do agronegócio em RJ, número que corresponde a apenas 0,01% da carteira rural total. Apesar da baixa proporção, a concentração em regiões como Mato Grosso, Mato Grosso do Sul e Goiás, especialmente entre produtores de soja, amplia o impacto setorial. Sem esses processos, a inadimplência estaria próxima de 1,7%, e não nos 2% registrados no terceiro trimestre de 2024 — diferença que demonstra como muitos pedidos de RJ poderiam ser evitados.

Consequências ocultas da RJ para o produtor e o sistema financeiro

O ingresso em recuperação judicial impõe restrições severas, tais como:

-

dificuldade de acesso a crédito: bancos públicos e privados passam a restringir financiamentos, inclusive do Plano Safra e de linhas convencionais;

-

fiscalização intensa: administradores judiciais e credores passam a interferir em decisões estratégicas sobre plantio, comercialização, fluxo de caixa, investimentos e planejamento de safras;

-

impacto na imagem financeira: instituições financeiras provisionam cerca de 30% dos créditos concedidos a clientes em RJ, classificando-os como ativos problemáticos;

-

risco de falência: se o plano não for aprovado ou descumprido, o produtor pode ter todos os bens levados a leilão, cenário especialmente grave em propriedades com elevado patrimônio.

Ao contrário das “empresas urbanas”, que podem abrir um novo CNPJ após a RJ, no campo a restrição acompanha a propriedade rural, gerando estagnação financeira duradoura.

Alternativas à recuperação judicial

Embora haja situações em que a RJ se mostre necessária, o caminho preferencial deve ser o de soluções menos invasivas, como:

-

renegociação direta com instituições financeiras;

-

mediação e resolução extrajudicial de conflitos, que pode gerar descontos superiores a 70% sem os custos da via judicial;

-

renegociação com Fundos Constitucionais (FCO, FNO, FNE), que permitem reestruturação de até R$ 25 bilhões em dívidas até 2028, beneficiando mais de 90% do setor rural;

-

recuperação extrajudicial, mais ágil e com menores custos, preservando a autonomia operacional do produtor e mantendo acesso a crédito futuro.

Um exemplo prático vem de Porangatu, em Goiás, onde o Sindicato Rural auxiliou mais de 30 produtores a renegociar R$ 50 milhões em dívidas rurais entre janeiro e junho de 2025, por meio de suporte técnico e jurídico alinhado ao Manual de Crédito Rural (MCR).

Gestão preventiva: chave da sustentabilidade

Para evitar o recurso precipitado à recuperação judicial, é essencial fortalecer a gestão preventiva de riscos financeiros. Algumas práticas recomendadas incluem:

-

controle rigoroso de fluxo de caixa;

-

diversificação de atividades e fontes de receita;

-

uso de instrumentos de hedge para proteção contra variação de preços;

-

criação de reservas para contingências climáticas;

-

monitoramento constante de indicadores de endividamento.

O mercado financeiro já oferece alternativas inovadoras, como os Fiagros voltados à reestruturação, títulos verdes para adaptação climática, além de plataformas digitais de renegociação acessíveis até a pequenos produtores. Contudo, ainda é necessário difundir e desmistificar essas soluções.

Conclusão

O futuro do agronegócio brasileiro depende da solidez financeira de seus produtores. Educação financeira, informação qualificada e orientação profissional ética são pilares para decisões responsáveis. A recuperação judicial pode ser um recurso legítimo, mas deve ser encarada como última alternativa, precedida da análise de todos os demais instrumentos disponíveis.

Somente com gestão de riscos eficiente e estratégias preventivas será possível garantir a sustentabilidade do crédito rural e preservar o papel do agronegócio como um dos pilares fundamentais da economia nacional.

Seja o primeiro a comentar.

Você precisa estar logado para enviar um comentário.

Fazer login